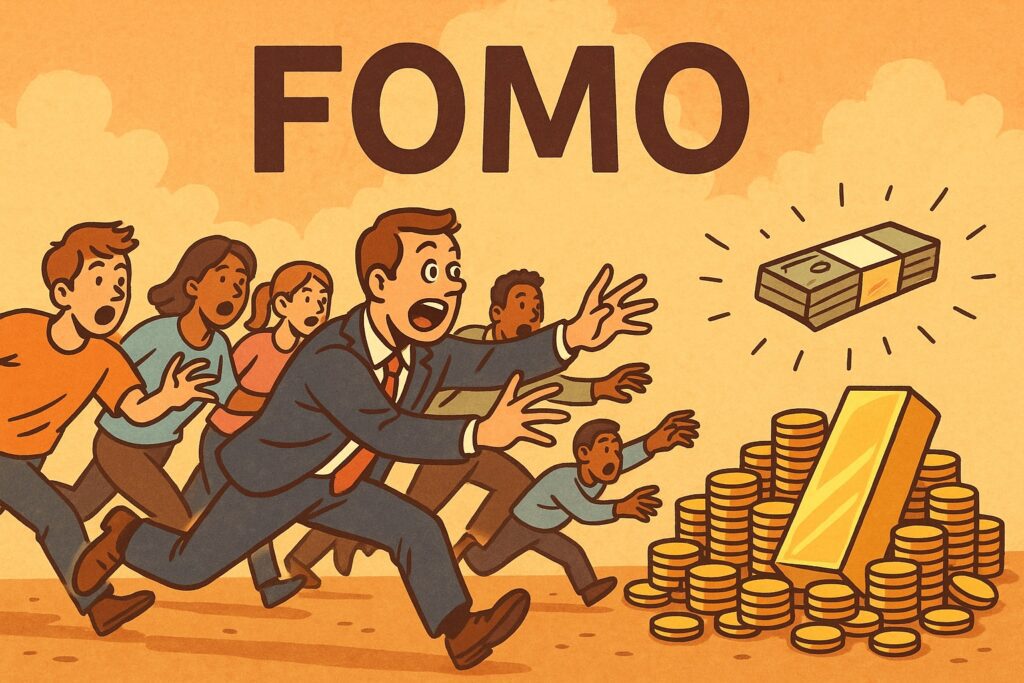

„Ha akkor vettem volna bitcoint, most nyugdíjba mehetnék.” „Mindenki más beszállt már – én is kénytelen vagyok.” Ezek nem ritka mondatok, hanem a modern pénzügyi világ kollektív belső monológjai. A digitális tőkepiacokon ugyanis egy új típusú pszichológiai motor hajtja a döntéseket: nem a remény, nem a logika – hanem a félelem attól, hogy lemaradunk. Ez a FOMO (Fear of Missing Out), amely ma már nemcsak társadalmi jelenség, hanem a befektetési döntések egyik legfontosabb viselkedéstudományi mozgatórugója.

A FOMO nem pusztán érzelem. Ez egy torzító erő, amely az észlelt lehetőség elvesztésének félelméből táplálkozik. A digitális platformok, kereskedési applikációk és a közösségi média egyszerre gyorsítják fel és teszik láthatóvá a „másik” sikerét – így a felhasználó úgy érezheti, ha nem csatlakozik azonnal, akkor végérvényesen kimarad. A következmény: túlzott kockázatvállalás, elhamarkodott döntések, tömeges veszteség. Ez a digitális pénzügyi pánik: amikor a piaci logikát felülírja az emberi agy egyik legősibb reflexe – a csordaszellem és az irigység keveréke.

Mi történik, amikor a FOMO átveszi az irányítást?

A klasszikus közgazdaságtan szerint a befektetők racionálisan mérlegelnek: várható hozam, kockázat, időtáv, diverzifikáció. A valóság azonban sokkal komplexebb. A viselkedéskutatás már évekkel ezelőtt kimutatta, hogy az emberek befektetési döntéseit heurisztikák, torzítások és érzelmi impulzusok vezérlik. A FOMO pedig az egyik legerősebb ezek közül, mivel három irányból támad egyszerre:

- Szociális nyomás: „Mások is ezt csinálják, én sem maradhatok le.”

- Időnyomás: „Most kell lépni, különben késő lesz.”

- Önsajnálat anticipációja: „Ha nem lépek, és más nyer, utálni fogom magam.”

A FOMO által torzított döntések egyik jellemzője a rövidtávú hozamelvárás drasztikus túlbecslése. A befektető nem azt kérdezi, hogy mennyi idő alatt térül meg egy eszköz, hanem azt: „mennyi volt múlt héten az emelkedés?” Ez az időperspektíva-torzulás az egyik fő oka a kriptovaluták, NFT-k és „mémrészvények” körüli ciklikus lufiképződésnek.

A digitális környezet mint kockázatgyorsító

A digitális tér nem passzív közeg, hanem aktív viselkedésformáló rendszer. Az algoritmusok azokat a tartalmakat mutatják meg, amelyek az előző döntéseinkhez hasonló mintázatokat mutatnak – így kialakul az információs buborék. A felhasználó egyre több sikersztorival, „instant gazdagsággal” és „ha akkor beszálltál volna…” típusú narratívával találkozik. Ez nemcsak torzítja a valóságot, hanem önmegerősítő hiedelmeket épít ki.

Például: ha egy platformon a legtöbb követett befektető kriptovalutákkal kereskedik, az új belépő úgy érzi, hogy „ez a norma”. A digitális struktúra viselkedési konszenzust szimulál, amely valójában csak a látható tartalmak manipulált szelete. Ezért válik veszélyessé, amikor a platformok versenyeznek a „trending” hatásért – hiszen ezzel pszichológiai nyomást generálnak a befektetők számára.

Példák: amikor a FOMO nyer – és mi veszítünk

A GameStop-jelenség (2021) klasszikus példája a FOMO által vezérelt befektetési hullámnak. A részvény fundamentálisan gyenge volt, mégis tömegek vásárolták, mert „a közösség nyert vele”. Az árfolyam felrobbant, majd összeomlott – sok befektető élete megtakarítását veszítette el, mert nem akartak kimaradni.

De a FOMO nem csak részvénypiacon pusztít. A DeFi, NFT és kriptoeszközök piaca tele van „rug pull” (szándékos csalás) projektek tömegével, ahová a befektetők gyakran minden előzetes elemzés nélkül teszik be a pénzt. A motiváció? „Most mindenki erről beszél.” Ez elég. Nem kell whitepaper, nem kell roadmap – csak egy félelem: nehogy lemaradjak.

Hogyan védekezhetünk FOMO ellen?

A FOMO-t nem lehet kiiktatni – de lehet tudatosítani. A befektetési döntéshozatalban érdemes struktúrálni a gondolkodást, és megelőzni az impulzív döntések uralmát. Néhány konkrét stratégia:

- Döntési várakozás beépítése: Legalább 24 óra várakozási idő bármilyen befektetési döntés előtt.

- Rendszeres önreflexió: Miért akarok beszállni? Van elemzésem vagy csak érzésem?

- Szabályalapú kitettség: Max. 5% FOMO-alapú spekulatív eszköz a teljes portfólióból.

- Társas függetlenség: Ne fektess be pusztán azért, mert ismerősöd „nagyot kaszált vele”.

Ezek nem bonyolult lépések, de mind a hideg rendszer (prefrontális kéreg) aktiválását segítik a forró, emocionális döntéshozatallal szemben. A cél nem az, hogy ne érezzünk FOMO-t – hanem hogy ne az érezzen helyettünk.

Zárógondolat: döntés vagy reflex?

A digitális pénzügyi világban az emberi elme természetes ösztönei kerülnek szembe gépi gyorsasággal és társas szimulációval. A FOMO nem új jelenség – de a technológia szuperstimulussá emelte. Az a döntés, amit ma hozunk, nem feltétlenül a miénk – hanem azé, aki a platform pszichológiáját tervezte.

Dajka Gábor szerint „a valódi befektetői érettség ott kezdődik, amikor felismerjük, hogy a kimaradás nem veszteség, hanem egy tudatos döntés eredménye. És amikor a többség rohan, talán pont akkor kell megállni.”

Aki FOMO-ból fektet be, az nem választ – csak reagál. De a pénz világában a legnagyobb nyereség gyakran azoké, akik nem reagálnak, hanem várnak.